La información oficial ratifica que el Banco Central “contempla avanzar en la liberación de controles cambiarios y en una mayor flexibilidad cambiaria”, pero advierte que lo hará “siempre y cuando estas medidas no impliquen riesgos excesivos para el proceso de reducción de la inflación y fortalecimiento de su hoja de balance.

La administración de Javier Milei superó holgadamente las metas de superávit fiscal, acumulación de reservas y emisión monetaria entre enero y marzo.

El proceso de eliminación de controles cambiarios “lo definirán las propias autoridades de Argentina contemplando la evolución de las variables económicas relevantes, quienes compartirán con el FMI los parámetros que serán monitoreados, sin incluir compromisos de fechas o medidas específicas”, precisa un comunicado difundido este jueves por el Ministerio de Economía y el Banco Central referido a la aprobación de la octava revisión del acuerdo que el país tiene con el organismo multilateral. De esta manera, las autoridades ratifican un manejo “flexible” de la política monetaria.

La información oficial ratifica que el Banco Central “contempla avanzar en la liberación de controles cambiarios y en una mayor flexibilidad cambiaria”, pero advierte que lo hará “siempre y cuando estas medidas no impliquen riesgos excesivos para el proceso de reducción de la inflación y fortalecimiento de su hoja de balance, tal como se refleja en el acuerdo con el Fondo.

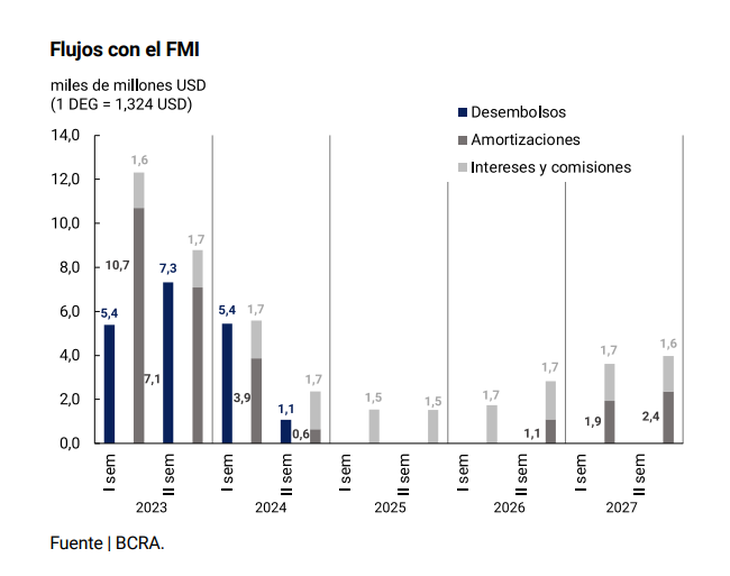

Las autoridades precisaron que, tras la aprobación de la última revisión del Programa de Facilidades Extendidas vigente con Argentina, se libera el desembolso de alrededor de u$s790 millones, un monto que supera la próxima amortización al FMI (julio de 2024) de aproximadamente u$s645 millones. Aclara, además, que el pago previsto para julio es el último de amortización al Fondo contemplado dentro del marco del programa actual que vence en noviembre 2024. A partir de ese pago y durante los próximos 2 años (hasta septiembre de 2026) Argentina no enfrenta más vencimientos de amortización de principal con el organismo multilateral.

Reservas

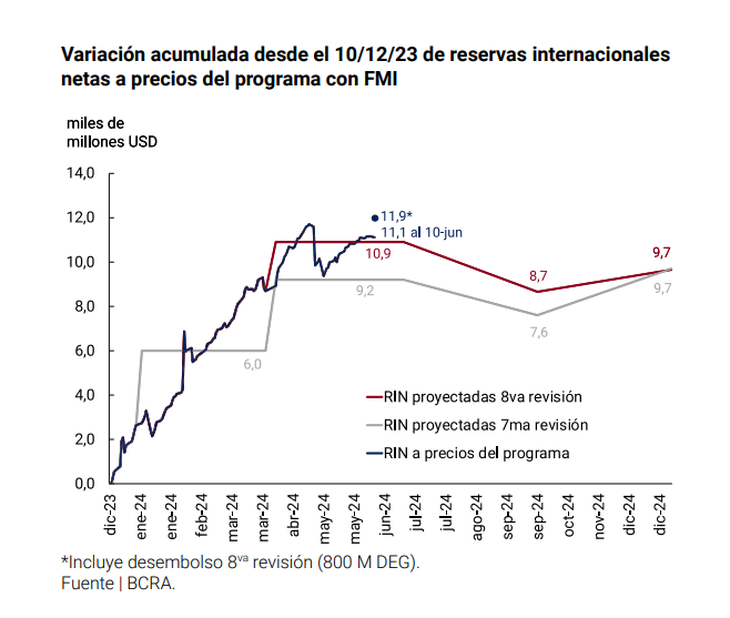

El comunicado da cuenta de que el Banco Central acumuló u$s 9 mil millones de Reservas Internacionales Netas (RIN) al 31 de marzo, siendo la meta a esa fecha de u$s6 mil millones. Especifica que “este sobrecumplimiento holgado, sumado al crecimiento de las RIN observado en los meses posteriores arroja una recuperación acumulada de u$s11,3 mil millones a la fecha de hoy, que próximamente será engrosado por el desembolso de u$s790 millones aprobado”.

En vista de que el nivel actual de acumulación de reservas ya excede el previsto en el programa para todo el segundo trimestre (meta original deu$s9,2 mil millones al 30 de junio de 2024), se acordó elevar la meta del segundo trimestre a USD10,9 mil millones, sin afectar la meta anual original (que se mantiene en u$s9,7 mil millones al 31 de diciembre de 2024).

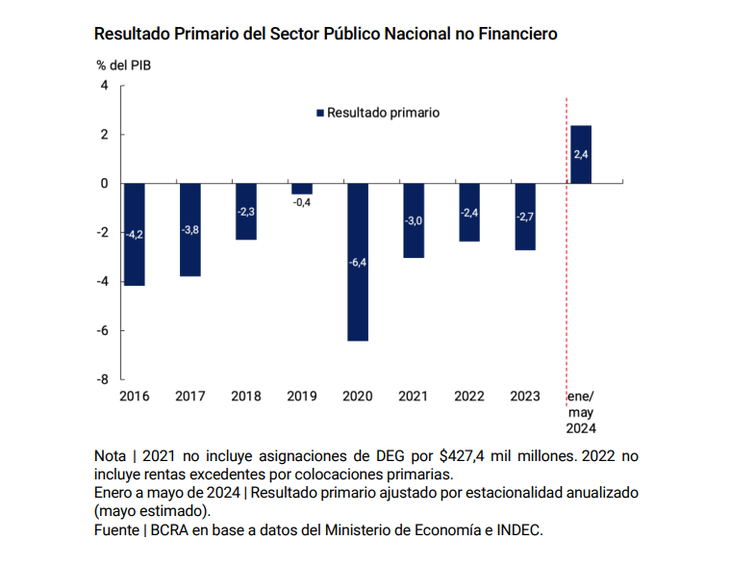

Equilibrio Fiscal

“El objetivo de equilibrio financiero contemplado en el Acuerdo se alcanzó en tiempo récord”, sostiene el comunicado. Señala que partiendo de un déficit financiero de 4,6% del PIB en 2023, en el primer cuatrimestre del año el superávit primario ascendió a 0,7% del PIB y el financiero a 0,2% del PIB. Este resultado “se alcanzó con una combinación de recorte permanente de gastos y suba transitoria de impuestos”.

Las autoridades sostienen que “el equilibrio fiscal se alcanzó sin descuidar a la población más vulnerable, reforzando en forma significativa los programas sociales que, sin intermediarios, llegan en forma directa a los beneficiarios”.

En particular, destaca que la Asignación Universal por Hijo se incrementó 335% entre noviembre de 2023 y junio de 2024, resultando en un incremento en términos reales estimado de 90%. La Tarjeta Alimentar y el programa Primeros Mil Días de Vida también exhibieron subas reales estimadas en 4% y 470% en dicho período. Las jubilaciones sin incluir el bono registraron un incremento estimado en 3% en términos reales, como consecuencia del refuerzo de 12,5% otorgado en abril y el cambio a una actualización automática por inflación con un rezago de dos meses habilitado por el Decreto de Necesidad y Urgencia 274/2024 del Poder Ejecutivo Nacional. Anticipa que “es de esperar que las jubilaciones continúen creciendo en términos reales dado el proceso de desinflación en curso”.

Para el segundo semestre, adelanta que “con la economía retomando el crecimiento y el efecto pleno sobre las cuentas fiscales de los cambios en las tarifas de energía, la actualización en el impuesto a los combustibles y la reducción en los gastos de funcionamiento, el Gobierno espera iniciar una reducción significativa en los impuestos más distorsivos, comenzando por el Impuesto PAIS una vez promulgada la Ley Bases”.

Contracción monetaria

El documento señala que mientras que en los 12 meses previos al cambio de gobierno el BCRA había financiado, de manera directa e indirecta, al Tesoro en $50 billones (a precios de junio 2024), estos flujos fueron revertidos a partir de la nueva administración.

Afirma que al finalizar el primer trimestre el financiamiento monetario neto del BCRA al Tesoro arrojó un saldo de -$2,1 billones corrientes, sobrecumpliendo la meta trimestral que contemplaba un límite en $0.

Enfatiza que “este saldo representa una fuente de contracción en la cantidad de pesos en circulación, contribuyendo de esta manera al saneamiento del balance del BCRA”. Sin embargo, aclara que no refleja el impacto monetario total de las operaciones del Tesoro. Actualmente “la meta de financiamiento monetario neto al Tesoro continúa en terreno negativo (-$82 mil millones corrientes) y el impacto monetario contractivo de la operatoria del Tesoro arroja una absorción total de pesos por parte del BCRA muy superior, $17 billones, contribuyendo al proceso desinflacionario”.

Puntualiza también que el BCRA eligió priorizar acciones con el objetivo de “reducir drásticamente la monetización endógena” originada en los intereses de los pasivos remunerados. Los intereses sobre estos pasivos cayeron en 80%, desde más de $5 billones en noviembre de 2023 (a precios actuales) a alrededor de $0,6 billones por mes en la actualidad, “contribuyendo a anclar las expectativas de inflación”.

Así, afirma que “Junto al avance contundente en la solución de la deuda de importadores se ha reducido el excedente de la base monetaria amplia (base monetaria más pasivos remunerados), aproximándose hoy a niveles de la base monetaria que históricamente se han asociado a períodos de equilibrio del mercado monetario”. Agrega que el equilibrio macroeconómico resultante del sobrecumplimiento de las tres metas establecidas en el Acuerdo con el FMI junto a las demás acciones de las autoridades ha contribuido a una rápida reducción de la inflación.

Política cambiaria

Por último, el comunicado considera “de importancia destacar dos objetivos de las autoridades económicas argentinas reflejadas en el Acuerdo que se ratifican en la octava revisión de programa con el FMI: la presentación oportuna de un marco de programación monetaria y la eliminación, sin condicionamiento de tiempos ni formas, de los controles cambiarios.”

Las autoridades señalan que “El BCRA continuará conduciendo la política monetaria de manera flexible, prudente y pragmática”. Anticipa que, a partir del avance logrado en la recuperación de las herramientas de política monetaria y el control de los factores de creación de dinero, se ha previsto dentro del Acuerdo la presentación al FMI de un marco de programación monetaria a fin de junio de 2024.

El comunicado señala que “El fin de ese marco es contribuir a reducir aún más la incertidumbre al brindar más información sobre el comportamiento proyectado de las variables monetarias consistente con la continuidad del proceso de estabilización macroeconómica”.

Ámbito Financiero